Bloggerに移ってからの最初のレポートです。苦労しました…。さて、市場は下旬付近まで比較的堅調に推移していたのですが、日本株は月末に大きく下落しました。SP500が値を保っているのと対照的です。

SBI証券より

世界各地で政治の混乱が目立っていますが、日本でもGo Toキャンペーン関連で多くの混乱が見られました。コロナに関しては感染者が増加する一方で、ウィルスに関する理解と治療の改善、検査体制の拡充によって対応能力は増加しており、重症者や死者は今のところ抑えられています。ただ、このペースで感染者が増え続けた場合、いずれ再び医療リソースが不足する事態も見えてきました。

また、さらに深刻なのがメディアと政府・自治体長の報道によって国民の行動や認識が歪められ、一貫した行動が取れなくなってきていることです。2011年のデジャヴュのようで、スムーズに経済再始動とはいかなそうです。世界各地での政治の不安定化も一層進むんでしょうね。

総資産推移(生活防衛資金等除く)

資産合計 :93,547,662円(-3,405,207円)

リスク資産:83,639,833円(-5,277,921円)

月末の大きな下落により、資産額は再び大きく下落しました。毎年この時期日本株は大きく売り込まれており、もはや恒例行事といった風情です。

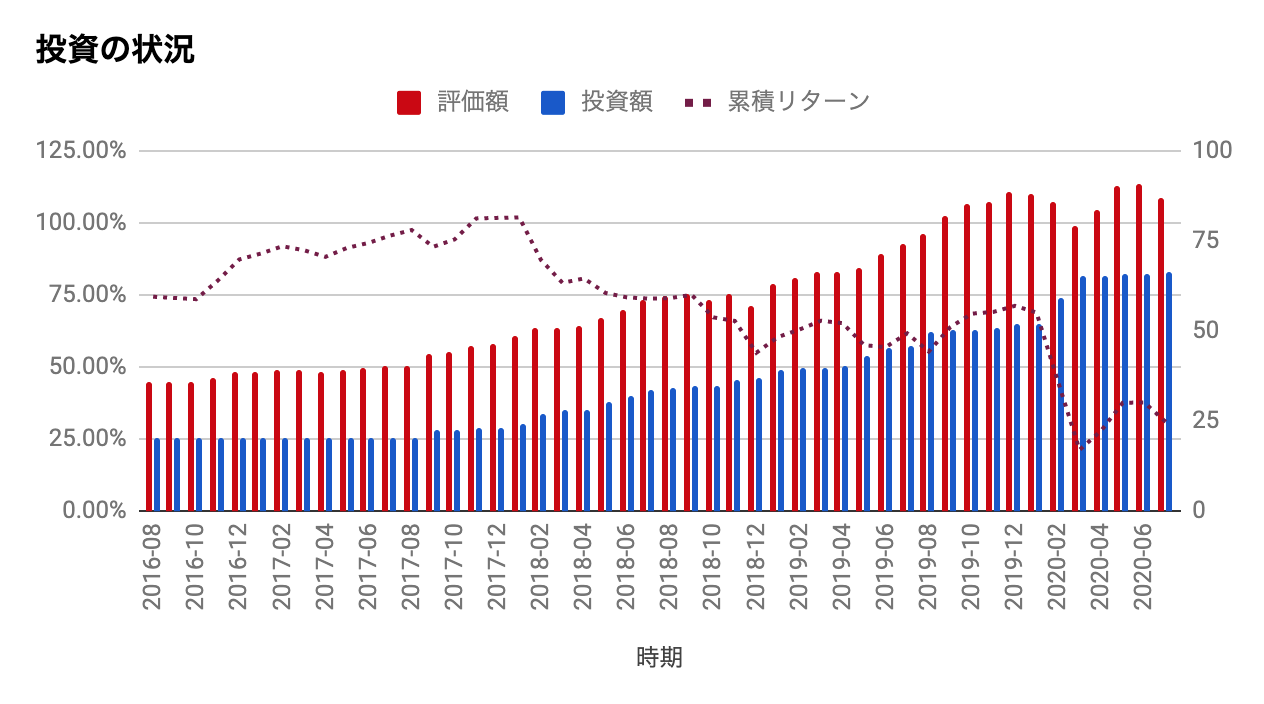

投資の概況

投資元本:66,300,000円(+300,000円)

評価額 :86,809,278円(-4,078,847円)

先月に引き続き、妻の投資資金確保のための定期資金振替以外に資金投入はありません。

リターン(2011-/配当込み)

| 値 | 前月比 |

総利益率

(利益÷投下資本) | +30.93% | -6.77% |

| 総利益額 | +20,509,278円 | -4,078,847円 |

| 過去1年利益率 | -9.09% | -8.03% |

| 年初来利益率 | -16.99% | -4.56% |

個別資産の状況

外国株は堅調ですが、日本株・J-REITの弱さが目立ちました。

| 種別 | 資産名 | | | | | | 評価額 |

| 預金 | 銀行預金 | | | | | | 9,907,829 |

| 国内債券 | | | | | | | 0 |

| 無リスク資産合計 | | | | | | 9,907,829 |

| 資産クラス | 銘柄 | 数量 | 取得単価 | 現在値 | 損益額 | 損益率 | 評価額 |

国内REIT | スターツPR | 27 | 150,526 | 202,800 | 1,411,398 | 34.73% | 5,475,600 |

| ケネディレジ | 5 | 103,107 | 193,300 | 450,965 | 87.48% | 966,500 |

| インベスコオフィス | 80 | 11,685 | 12,490 | 64,400 | 6.89% | 999,200 |

| トーセイ・リート | 9 | 106,059 | 102,300 | -33,831 | -3.54% | 920,700 |

| ヘルケア&メディ | 16 | 100,499 | 115,400 | 238,416 | 14.83% | 1,846,400 |

| ヘルケア&メディ | 10 | 110,667 | 115,400 | 47,330 | 4.28% | 1,154,000 |

| インヴィンシブル | 40 | 27,605 | 24,200 | -136,200 | -12.33% | 968,000 |

| 星野リゾート・リート | 5 | 428,056 | 409,500 | -92,780 | -4.33% | 2,047,500 |

| 海外REIT | IYR | 120 | 76.49 | 82.06 | 56,231 | 5.70% | 1,042,218 |

国内株式 | コマツ | 2,200 | 2,365 | 2,066 | -657,800 | -12.64% | 4,545,200 |

| 東京エレクトロン | 100 | 17,925 | 28,800 | 1,087,500 | 60.67% | 2,880,000 |

| ブリヂストン | 300 | 3,735 | 3,094 | -192,300 | -17.16% | 928,200 |

| タイガースポリマー | 11,000 | 472 | 433 | -429,000 | -8.26% | 4,763,000 |

| タイガースポリマー | 2,000 | 410 | 433 | 46,000 | 5.61% | 866,000 |

| 丸八HD | 3,700 | 792 | 617 | -647,500 | -22.10% | 2,282,900 |

| 住友商 | 1,000 | 1,139 | 1,170 | 31,000 | 2.72% | 1,170,000 |

| 三菱商事 | 700 | 2,732 | 2,120 | -428,750 | -22.42% | 1,483,650 |

| セブン&アイ | 300 | 3,808 | 3,206 | -180,600 | -15.81% | 961,800 |

| 良品計画 | 3,800 | 1,396 | 1,267 | -490,200 | -9.24% | 4,814,600 |

| cotta | 4,800 | 440 | 618 | 854,400 | 40.45% | 2,966,400 |

| JT | 200 | 2,724 | 1,812 | -182,400 | -33.48% | 362,400 |

| JT | 200 | 2,724 | 1,812 | -182,400 | -33.48% | 362,400 |

| カルビー | 400 | 3,272 | 3,355 | 33,200 | 2.54% | 1,342,000 |

| 三菱UFJ | 900 | 564 | 393 | -153,720 | -30.28% | 353,880 |

| 三井住友FG | 200 | 3,059 | 2,800 | -51,800 | -8.47% | 560,000 |

| オリックス | 1,300 | 1,540 | 1,136 | -525,200 | -26.23% | 1,476,800 |

| オリックス | 100 | 1,546 | 1,136 | -41,000 | -26.52% | 113,600 |

| KDDI | 500 | 2,653 | 3,259 | 303,000 | 22.84% | 1,629,500 |

| KDDI | 500 | 2,752 | 3,259 | 253,500 | 18.42% | 1,629,500 |

| JR東日本 | 100 | 7,003 | 6,071 | -93,200 | -13.31% | 607,100 |

| JR東日本 | 100 | 8,166 | 6,071 | -209,500 | -25.66% | 607,100 |

| JR東日本 | 100 | 9,873 | 6,071 | -380,200 | -38.51% | 607,100 |

| JR東海 | 100 | 15,747 | 12,705 | -304,200 | -19.32% | 1,270,500 |

| 日本航空 | 1600 | 1,973 | 1,712 | -418,400 | -13.25% | 2,738,400 |

| 日本航空 | 1200 | 2,750 | 1,712 | -1,246,200 | -37.76% | 2,053,800 |

| 岩塚製菓 | 200 | 3,883 | 3,605 | -55,600 | -7.16% | 721,000 |

| 王将フード | 100 | 4,138 | 5,020 | 88,200 | 21.31% | 502,000 |

| すかいらーく | 100 | 1,566 | 1,465 | -10,100 | -6.45% | 146,500 |

| 吉野家HD | 100 | 1826 | 1,800 | -2,600 | -1.42% | 180,000 |

| 日本管財 | 100 | 1970 | 1,940 | -3,000 | -1.52% | 194,000 |

| 日本管財 | 100 | 1969 | 1,940 | -2,900 | -1.47% | 194,000 |

| ビックカメラ | 100 | 1245 | 1,062 | -18,300 | -14.70% | 106,200 |

| ビックカメラ | 100 | 1218 | 1,062 | -15,600 | -12.81% | 106,200 |

| アトム | 100 | 695 | 742 | 4,700 | 6.76% | 74,200 |

| 日経高配当株50ETF | 20 | 36,677 | 26,790 | -197,740 | -26.96% | 535,800 |

先進国株式 | T | 150 | 33.09 | 29.58 | -100,004 | -17.56% | 469,608 |

| MO | 102 | 55.61 | 41.15 | -191,561 | -30.13% | 444,238 |

| BTI | 629 | 39.02 | 33.55 | -528,293 | -19.13% | 2,233,515 |

| NGG | 100 | 52.00 | 59.11 | 67,966 | 12.19% | 625,614 |

| WBK | 580 | 22.51 | 12.15 | -676,190 | -47.55% | 745,847 |

| EAF | 760 | 7.73 | 6.07 | -159,440 | -24.62% | 488,256 |

| CAI | 730 | 20.97 | 17.21 | -338,437 | -20.29% | 1,329,687 |

| 楽天高配当株 | 100,857 | 9,916 | 9,307 | -6,142 | -6.14% | 93,868 |

| 楽天高配当株 | 719,872 | 9,724 | 9,307 | -30,019 | -4.29% | 669,985 |

新興国株式 | DGS | 760 | 43.25 | 41.16 | -297,984 | -8.26% | 3,310,813 |

| 野村Funds-i新興株 | 188,464 | 10,613 | 14,588 | 74,914 | 37.45% | 274,931 |

| たわらN 新興株 | 616,392 | 11,357 | 13,078 | 106,081 | 15.15% | 806,117 |

| ニッセイ新興株 | 116,766 | 10,277 | 9,347 | -10,859 | -9.05% | 109,141 |

| たわらN 新興株 | 105,019 | 14,284 | 13,078 | -12,665 | -8.44% | 137,344 |

| ニッセイ新興株 | 934,494 | 9,310 | 9,347 | 3,458 | 0.40% | 873,472 |

| ニッセイ新興株 | 1,085,281 | 9,215 | 9,347 | 14,326 | 1.43% | 1,014,412 |

世界株ETF | VT | 900 | 51.93 | 78.76 | 2,064,442 | 37.96% | 7,502,292 |

| eMAXIS slimバランス | 853,133 | 10,550 | 10,789 | 20,390 | 2.27% | 920,445 |

| 外国債券 | ブラックロックMMF | 325.01 | 105.84 | 105.839 | 0 | 0.00% | 34,399 |

| リスク資産合計 | | | | -2,412,798 | -2.80% | 83,639,833 |

今月の売買銘柄

今月はBTIを少額追加購入しました。

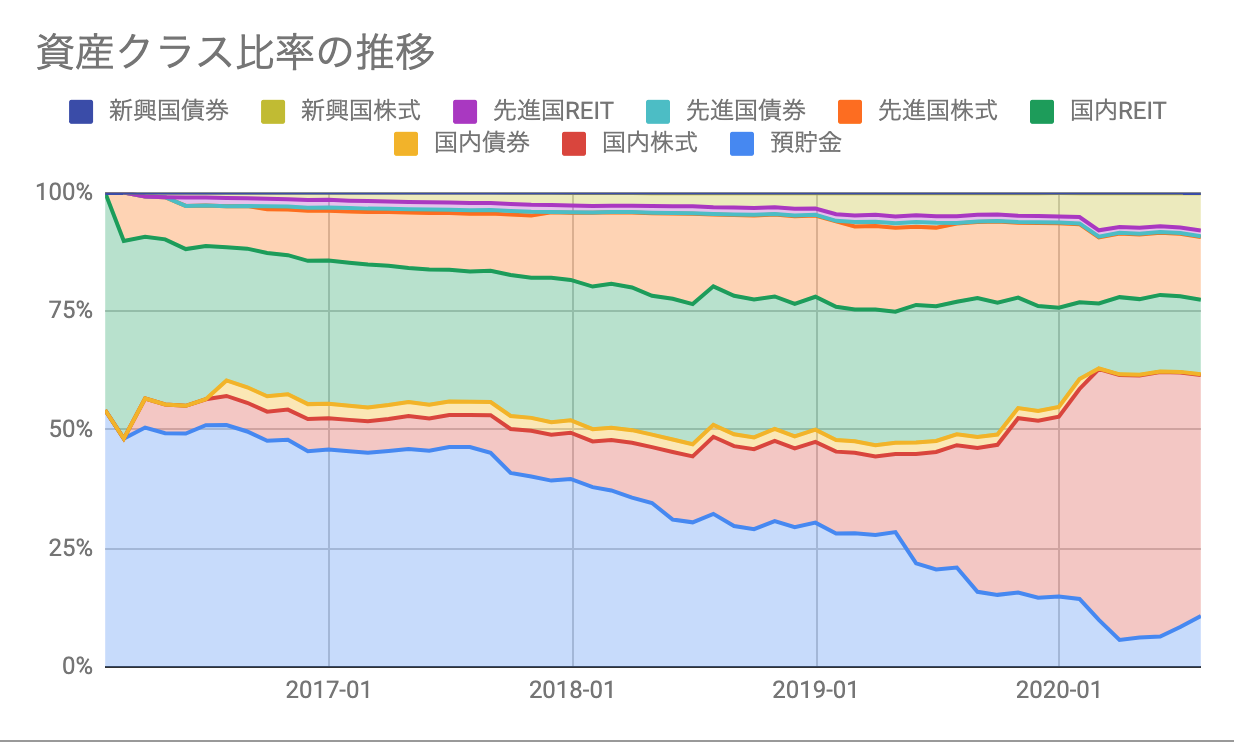

資産配分状況

様々な視点から資産の内訳を確認していきます。

資産クラスの観点

損出しクロスによる税金還付、給与、配当、給付金によって現預金が増加、反面リスク資産が下落したことで現預金率が大きく上昇しています。現預金は10%を回復。セーフティファンドを含めれば20%程度が現預金となっています。業種の観点

全体的にシクリカルが多く、コロナ直撃銘柄比率も10%程度あるため、今後しばらくは厳しい状況が続きそうです。

不動産の内訳

保有しているREITの分配金の安定性を把握するため、立地と用途の観点から内訳を確認しています。まずは立地です。

首都圏を23区とその他に分割し、その他は地方と合算しています。とりあえずは静観。オフィスの空室が徐々に目立ち始めました。これを受けてオフィスREITは軟調ですね。住宅REITは天空で高止まりしているため、きれいな物件を集めたオフィスを少しずつ買い集めようかと思っています。

実現損益の状況

配当収入(税引後)

2020年の累計:1,335,555円(+195,945円)

今月は、以下の銘柄から配当・分配がありました。- スターツ・プロシード投資法人

- トーセイ・リート投資法人

- 星野リゾート・リート投資法人

- MO

- WBK

- EAF

- PFF

昨年同月と比べた累積配当額の増減率は-1.64%です。9末決算の12月配当がほとんどですから、今後しばらくは去年より低いと思われます。そもそも9月の中間配当自体に無配転落が多くなるでしょうしね。今年の配当は期待できそうにありません。

売却損益(税引後)

2020年の累計:-939,783円(-?円)

損出しクロスで含み損を実現しました。先月との差分は記事がふっとんだのでよくわかりません…。

早期リタイアのKPI

裕福度(資産収入÷支出)

ロバート・キヨサキの「若くして豊かに引退する方法」で紹介されている指標で、支出を不労所得でどのくらいまかなえるかを表します。対象の支出を「総支出」と「生存費(固定費+変動費)」に分けて算出しています。

過去1年平均の裕福度

| 対象支出 | 裕福度 | 前月比 |

| 総支出 | 55.09% | -2.67% |

| 生存費 | 68.69% | -2.18% |

昨年比で7月の配当額がかなり減少しているため、裕福度も相応に下落しています。

当月の裕福度

| 対象支出 | 裕福度 | 昨年同月比 |

| 総支出 | 74.01% | -29.16% |

| 生存費 | 81.11% | -44.92% |

当月だけで見ると際立っていますね。

配当・分配金の安定度

配当・分配金の安定度を評価するために、配当受取額の業種・地域の内訳を確認しています。

配当の業種内訳

かなり分散されてきていますが、後半は配当出ないだろうなぁという業種がちらほらとありますね。陸運は間違いなく無敗、機械・化学あたりも怪しいですね。配当の地域内訳

相変わらずの日本集中です。◆

以上、2020年7月末時点での資産状況でした。客観的に見てウィルスへの対応能力は改善してきているように見えますが、肝心の人々のマインドが一向に改善しないため、経済活動も低調のままです。廃業や失業も増えてきており、経済的後遺症が長引く気配が漂ってきました。

短期的な値動きやそれに応じた取引で鞘を取る気はまったくないので、致命的な企業価値の毀損がないかのみ注視しつつ、基本的には1〜2年放置することになると思っています。

コメント

コメントを投稿