指数は月末の安倍首相辞任ショックを除けば概ね堅調という感じでしょうか。とはいえ、相変わらずSP500と日経平均の乖離にはすさまじいものがあります。日本株でもマザーズが良く上げていましたしね。にしても、ホールドしてるだけで1ヶ月で6%上がるとかすごいですね。GAFAM/QQQはさらに凄まじいのでしょう。

SBI証券より

コロナに関しては医療面での進展やウィルスに関する理解が進んできて、徐々に世間も再び慣れ始めてきたような感じですね。その間にも着実にサービス業の閉店は続いていますが…直接的な影響よりも、こちらの中長期的な影響の方が心配になってきます。

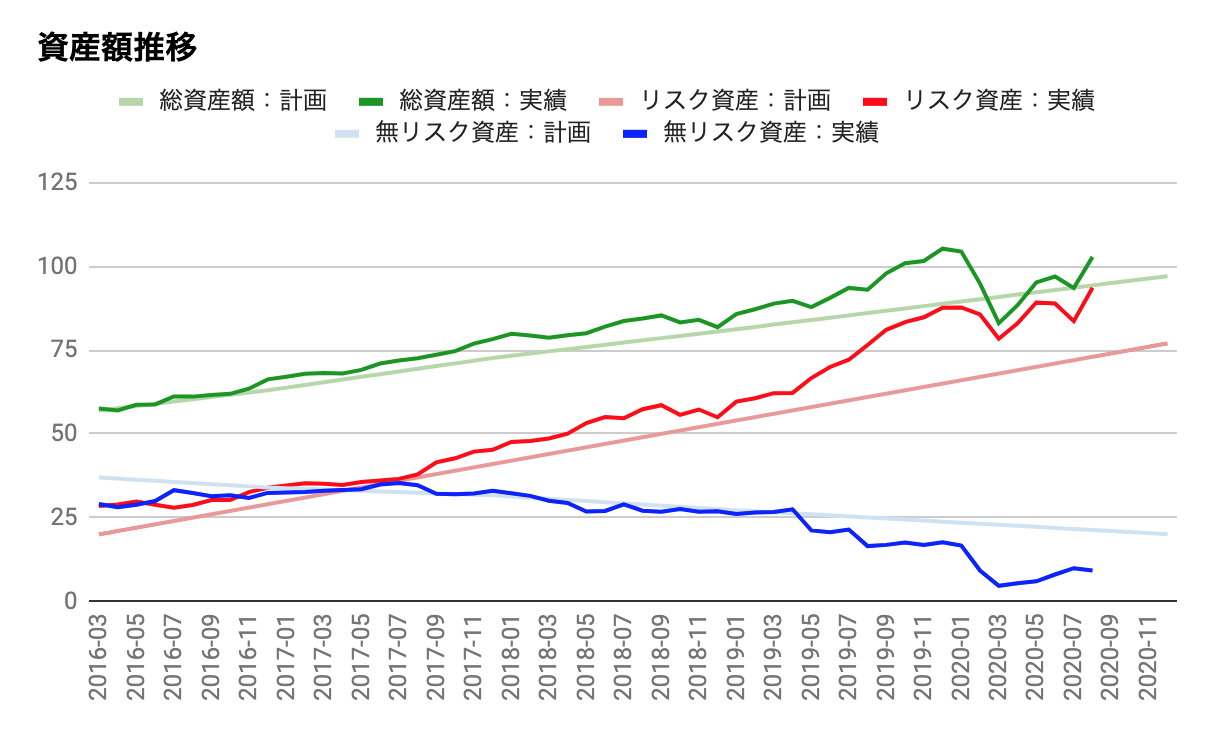

総資産推移(生活防衛資金等除く)

資産合計 :102,825,520円(+9,277,858円)

リスク資産:93,622,537円(+9,982,704円)

昨月末に大きく売り込まれた反動に加え、第2波のピークを超えたとの観測からかコロナで打撃を受けた銘柄が回復し、資産額も増加しました。上がりかたからしても、またすぐ落ちそうですけどね。

投資の概況

投資元本:66,600,000円(+300,000円)

評価額 :95,626,948円(+8,817,670円)

先月に引き続き、妻の投資資金確保のための定期資金振替以外に資金投入はありません。

リターン(2011-/配当込み)

| 値 | 前月比 |

総利益率

(利益÷投下資本) | +43.58% | +12.85% |

| 総利益額 | +29,026,948円 | +8,517,670円 |

| 過去1年利益率 | +1.86% | +10.95% |

| 年初来利益率 | -8.08% | +8.91% |

コロナ下落前ほどではありませんが、昨年末の大きな上昇の中程くらいまで戻ってきました。利益の絶対額で言えば、3末の3倍くらいになってます。それでも年初来マイナスという。

個別資産の状況

全資産クラスが堅調でした。

| 種別 | 資産名 | | | | | | 評価額 |

| 預金 | 銀行預金 | | | | | | 9,202,983 |

| 国内債券 | | | | | | | 0 |

| 無リスク資産合計 | | | | | | 9,202,983 |

| 資産クラス | 銘柄 | 数量 | 取得単価 | 現在値 | 損益額 | 損益率 | 評価額 |

国内REIT | スターツPR | 27 | 150,526 | 204,900 | 1,468,098 | 36.12% | 5,532,300 |

| ケネディレジ | 5 | 103,107 | 188,200 | 425,465 | 82.53% | 941,000 |

| インベスコオフィス | 80 | 11,685 | 14,730 | 243,600 | 26.06% | 1,178,400 |

| トーセイ・リート | 9 | 106,059 | 105,500 | -5,031 | -0.53% | 949,500 |

| フロンティア | 6 | 351,500 | 351,500 | 0 | 0.00% | 2,109,000 |

| ヘルケア&メディ | 16 | 100,499 | 121,400 | 334,416 | 20.80% | 1,942,400 |

| ヘルケア&メディ | 10 | 110,667 | 121,400 | 107,330 | 9.70% | 1,214,000 |

| インヴィンシブル | 40 | 27,605 | 31,750 | 165,800 | 15.02% | 1,270,000 |

| 星野リゾート・リート | 5 | 428,056 | 482,000 | 269,720 | 12.60% | 2,410,000 |

| 海外REIT | IYR | 120 | 76.49 | 83.05 | 70,778 | 7.18% | 1,056,765 |

国内株式 | コマツ | 2,200 | 2,365 | 2,315 | -111,100 | -2.14% | 5,091,900 |

| 東京エレクトロン | 100 | 17,925 | 27,180 | 925,500 | 51.63% | 2,718,000 |

| ブリヂストン | 300 | 3,735 | 3,361 | -112,200 | -10.01% | 1,008,300 |

| タイガースポリマー | 11,000 | 472 | 416 | -616,000 | -11.86% | 4,576,000 |

| タイガースポリマー | 2,000 | 410 | 416 | 12,000 | 1.46% | 832,000 |

| 丸八HD | 3,700 | 792 | 675 | -432,900 | -14.77% | 2,497,500 |

| 住友商 | 1,000 | 1,139 | 1,380 | 240,500 | 21.12% | 1,379,500 |

| 三菱商事 | 700 | 2,732 | 2,508 | -156,800 | -8.20% | 1,755,600 |

| セブン&アイ | 300 | 3,808 | 3,432 | -112,800 | -9.87% | 1,029,600 |

| 良品計画 | 3,800 | 1,396 | 1,672 | 1,048,800 | 19.77% | 6,353,600 |

| cotta | 1,500 | 440 | 905 | 697,500 | 105.68% | 1,357,500 |

| JT | 200 | 2,724 | 1,990 | -146,900 | -26.96% | 397,900 |

| JT | 200 | 2,724 | 1,990 | -146,900 | -26.96% | 397,900 |

| カルビー | 400 | 3,272 | 3,305 | 13,200 | 1.01% | 1,322,000 |

| 三菱UFJ | 900 | 564 | 444 | -108,180 | -21.31% | 399,420 |

| 三井住友FG | 200 | 3,059 | 3,135 | 15,200 | 2.48% | 627,000 |

| オリックス | 1,300 | 1,540 | 1,322 | -283,400 | -14.16% | 1,718,600 |

| オリックス | 100 | 1,546 | 1,322 | -22,400 | -14.49% | 132,200 |

| KDDI | 800 | 2,816 | 3,077 | 208,800 | 9.27% | 2,461,600 |

| KDDI | 500 | 2,752 | 3,077 | 162,500 | 11.81% | 1,538,500 |

| JR東日本 | 100 | 7,003 | 6,925 | -7,800 | -1.11% | 692,500 |

| JR東日本 | 100 | 8,166 | 6,925 | -124,100 | -15.20% | 692,500 |

| JR東日本 | 100 | 9,873 | 6,925 | -294,800 | -29.86% | 692,500 |

| JR東日本 | 200 | 5,918 | 6,925 | 201,400 | 17.02% | 1,385,000 |

| JR東海 | 100 | 15,747 | 15,935 | 18,800 | 1.19% | 1,593,500 |

| 日本航空 | 1600 | 1,973 | 2,125 | 242,400 | 7.68% | 3,399,200 |

| 日本航空 | 1200 | 2,750 | 2,125 | -750,600 | -22.75% | 2,549,400 |

| 岩塚製菓 | 200 | 3,883 | 3,710 | -34,600 | -4.46% | 742,000 |

| 王将フード | 100 | 4,138 | 5,920 | 178,200 | 43.06% | 592,000 |

| すかいらーく | 100 | 1,566 | 1,689 | 12,300 | 7.85% | 168,900 |

| 吉野家HD | 100 | 1826 | 2,106 | 28,000 | 15.33% | 210,600 |

| 日本管財 | 100 | 1970 | 1,999 | 2,900 | 1.47% | 199,900 |

| 日本管財 | 100 | 1969 | 1,999 | 3,000 | 1.52% | 199,900 |

| ビックカメラ | 100 | 1245 | 1,182 | -6,300 | -5.06% | 118,200 |

| ビックカメラ | 100 | 1218 | 1,182 | -3,600 | -2.96% | 118,200 |

| アトム | 100 | 695 | 897 | 20,200 | 29.06% | 89,700 |

| 日経高配当株50ETF | 20 | 36,677 | 28,570 | -162,140 | -22.10% | 571,400 |

先進国株式 | T | 150 | 33.09 | 33.09 | -43,297 | -7.60% | 526,315 |

| MO | 102 | 55.61 | 43.74 | -162,717 | -25.59% | 473,082 |

| BTI | 629 | 39.02 | 33.77 | -509,441 | -18.45% | 2,252,367 |

| NGG | 100 | 52.00 | 56.48 | 41,249 | 7.40% | 598,897 |

| WBK | 580 | 22.51 | 12.74 | -638,509 | -44.90% | 783,529 |

| EAF | 760 | 7.73 | 6.66 | -110,980 | -17.13% | 536,717 |

| CAI | 730 | 20.97 | 21.81 | 20,123 | 1.21% | 1,688,247 |

| 楽天高配当株 | 100,857 | 9,916 | 9,710 | -2,078 | -2.08% | 97,932 |

| 楽天高配当株 | 719,872 | 9,724 | 9,710 | -1,008 | -0.14% | 698,996 |

新興国株式 | DGS | 760 | 43.25 | 42.38 | -193,473 | -5.36% | 3,415,325 |

| 野村Funds-i新興株 | 188,464 | 10,613 | 15,344 | 89,162 | 44.58% | 289,179 |

| たわらN 新興株 | 616,392 | 11,357 | 13,754 | 147,749 | 21.11% | 847,786 |

| ニッセイ新興株 | 116,766 | 10,277 | 9,829 | -5,231 | -4.36% | 114,769 |

| たわらN 新興株 | 105,019 | 14,284 | 13,754 | -5,566 | -3.71% | 144,443 |

| ニッセイ新興株 | 934,494 | 9,310 | 9,829 | 48,500 | 5.57% | 918,514 |

| ニッセイ新興株 | 1,085,281 | 9,215 | 9,829 | 66,636 | 6.66% | 1,066,723 |

世界株ETF | VT | 900 | 51.93 | 83.49 | 2,529,876 | 46.52% | 7,967,726 |

| eMAXIS slimバランス | 853,133 | 10,550 | 11,184 | 54,089 | 6.01% | 954,144 |

| 外国債券 | ブラックロックMMF | 325.01 | 106.04 | 106.04 | 0 | 0.00% | 34,463 |

| リスク資産合計 | | | | 4,802,942 | 5.41% | 93,622,537 |

今月の売買銘柄

以下の売買を行いました。

- cottaの大半を売却

- JR東日本をNISA枠で追加買い入れ

- フロンティア不動産投資法人を新規買い入れ

- KDDIを追加買い入れ

いつものように、高くなりすぎと感じるものを売って、ボロいけど死にはしなそうなものを買っています。

資産配分状況

様々な視点から資産の内訳を確認していきます。

資産クラスの観点

追加買い入れによって現預金比率が少し下がりました。

現預金は10%を若干下回りました。とはいえ、セーフティファンドを含めれば20%程度は現預金のままです。

業種の観点

空運がそこそこ値を戻し、かなり比率が上がってきてしまいました。また、ホテルREITの値戻しに加え、JR東日本の追加買い入れ、商業REITの購入とコロナ銘柄比率が上昇気味です。別にそこまでコロナに賭けたいわけじゃないんですけど、JRとか一時期はさすがに安すぎましたし…商業REITも賃料見通しが比較的安定してるわりに安いんですよね。ホテルも場合によっては買える感じになってきてると思います。

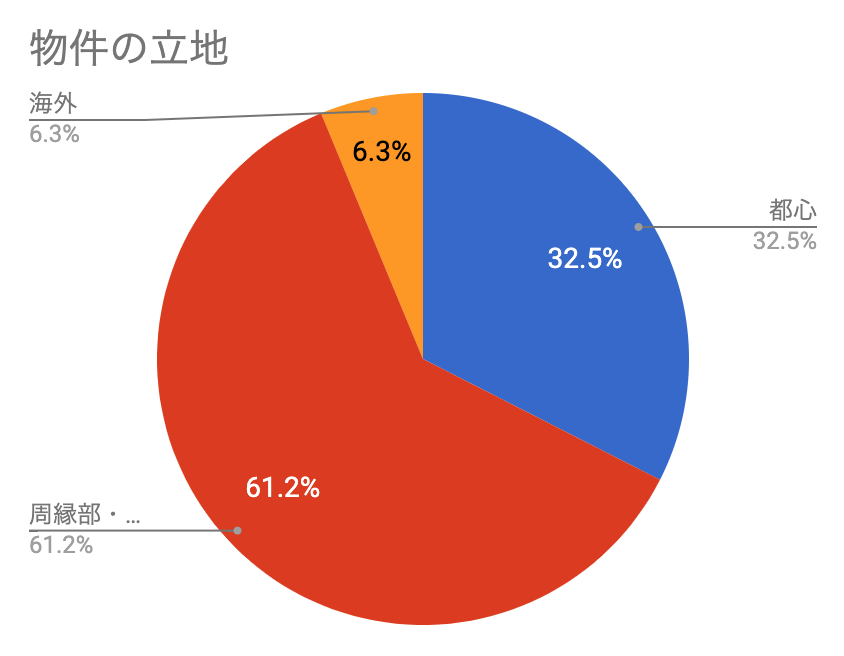

不動産の内訳

保有しているREITの分配金の安定性を把握するため、立地と用途の観点から内訳を確認しています。まずは立地です。

首都圏を23区とその他に分割し、その他は地方と合算しています。都心比率が上がりました。

オフィスを買おうかと思っていたんですが買う前に上がってしまい、そのわりに行方は怪しいので保留にしています。かわりに、地方を中心に客足が戻りつつあり賃料見通しも意外と安定している商業REITを若干買い入れました。ホテルはいったん最悪期を抜け、Go toの恩恵をフルに受けたリゾート系は相当値を戻しています。気づくと変な総合REITみたいになってきてしまいました。。住宅は高すぎなので売却候補です。

実現損益の状況

配当収入(税引後)

2020年の累計:1,456,662円(+95,034円)

今月は、以下の銘柄から配当・分配がありました。

- ブリヂストン

- JT

- BTI

- T

- NGG

- 日経高配当株50ETF

昨年同月と比べた累積配当額の増減率は-2.99%です。9末決算の12月配当がほとんどですから、今後しばらくは去年より低いと思われます。12月配当も減配や無配が多くなるでしょうし、今年は配当はダメそうですね。

売却損益(税引後)

2020年の累計:+690,727円(+1,630,510円)

先月損出しクロスで損益マイナスにしたのですが、cottaを売ったせいで再びプラスになってしまいました…。まぁ年末にまた損出しする機会もあるでしょう。

早期リタイアのKPI

裕福度(資産収入÷支出)

ロバート・キヨサキの「若くして豊かに引退する方法」で紹介されている指標で、支出を不労所得でどのくらいまかなえるかを表します。対象の支出を「総支出」と「生存費(固定費+変動費)」に分けて算出しています。

過去1年平均の裕福度

| 対象支出 | 裕福度 | 前月比 |

| 総支出 | 55.42% | -0.21% |

| 生存費 | 68.45% | -0.88% |

昨年比で累積配当額が減少しているため、裕福度もやや下落しています。

当月の裕福度

| 対象支出 | 裕福度 | 昨年同月比 |

| 総支出 | 34.76% | -5.80% |

| 生存費 | 42.70% | -14.41% |

配当が3分の2になったわりには耐えている方ですね。生活費が下がったおかげでしょう。

配当・分配金の安定度

配当・分配金の安定度を評価するために、配当受取額の業種・地域の内訳を確認しています。

配当の業種内訳

PFの4%以下しかないタバコが配当の12%近くを占めており、タバコの狂った高配当っぷりが如実に現れています。

配当の地域内訳

相変わらずの日本集中です。

◆

以上、2020年8月末時点での資産状況でした。急にコロナ大丈夫そうみたいな雰囲気になってきて、ホテル陸運空運あたりがやたらと反発した月でした。状況は以前から別に大して変わっていないようにしか思えないのですが…。こんな調子では、また変わったニュースがあればすぐに下落するでしょうし、あまり振り回されてもしょうがなさそうです。

月末には安倍総理辞意表明という波乱がありましたが、菅官房長官が後継者として有力となり、いったん落ち着いたように見えます。にしても、指数でみると米株も日本株も高すぎじゃないですかね?低金利が長期化する見込みとはいえ…最近むちゃくちゃ始めたアメリカはともかく、日経平均の高さは正直謎です。コロナ被弾銘柄がボロボロの状態なのにこの高さですから…。

コメント

コメントを投稿